|

28 мая 2016 г. Просмотров: 2253

Независимый экономист Александр Одинцов

Деньги — воплощение экономической мощи государства и обеспечения его жизнедеятельности. Но только государства, которое выпускает эти деньги: "Кесарю – кесарево". Когда вы держите деньги в рублях и производите покупки российских товаров, вы поддерживаете экономику России. При покупке долларов - экономику США и Пентагон, содержание военных баз США, евро – Германию и Францию, НАТО. Иностранные валюты и засилье импорта — инструмент экономической войны и колонизации стран третьего мира.

Рубль – валюта производная от доллара. Все рубли свободно обмениваются на доллары (евро). Рублевая масса покрыта валютными активами, находящимися в золотовалютных резервах (ЗВР).Объем ЗВР на 1 апреля 2016 г. - 387 млрд долларов, по курсу 67,85 – 26,2 трлн руб. Денежная масса (М2) – 35,4 трлн руб. Все рубли покрыты на 74% валютой (26,2/35,4).Такой режим называется currencyboard – валютное управление. ЦБ использует вариант с плавающим курсом рубля.

Основной источник роста рублевой массы – покупка валюты Банком России (ЦБ), покупка вызывает рост ЗВР. При оттоке долларовой массы –продаже ЦБ валюты – денежная масса сокращается, а ЗВР падают. Если ЗВР не растут – нет активного роста денежной массы – экономический рост невозможен. Банк России кредитует банки, но это — залоговое кредитование под залог активов.

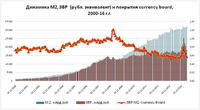

Сказанное иллюстрируется следующим рисунком (Сurrencyboard в РФ): где — синим цветом (пунктир) дано отношение денежной массы М2 к объему ЗВР – рубль/доллар - "теоретический курс доллара"; зеленым – реальный курс доллара к рублю – рубль/доллар; красным цветом - уровень покрытия рублей долларом (currencyboard) и представлен его линейный тренд.

Уровень покрытия до 2004 г. был достаточно стабилен, колеблясь около 0,8, возрастая к 2008 г. до 1,0-1,2, но, начиная с осени 2011 г., стал снижаться в связи оттоком ЗВР до 0,52-0,6, в последнее время вырос до 0,74."Теоретический курс" до 2008 г. был чуть выше реального курса, но с 2011 г. стал "отрываться", и на 1 апреля 2016 г. при курсе доллара 67,9 отношение М2/ЗВР руб./долл. выросло до 91,6 (!).Такой тренд показывает рост риска вероятности девальвации.

Покупая доллары, наши агенты создают предпосылки для сокращения денежной массы, нужной для инвестиций и экономических трансакций в России и играют против нашей экономики. Руководство страны и ЦБ считает это нормальным. Дают советы, в какой стране, в какой валюте держать сбережения: "Хранить же сбережения министр по-прежнему советует в трех валютах: рубле, долларе и евро". Таково мнение министра экономического развития, отраженное на сайте его ведомства. Это возможно только в колонии. Затем взявшие кредиты в валюте, (см. ипотека), подвергаются разорению при первом же скачке курса. Проигрывают "лохи", купившие доллары на пике курса. Можно представить себе, что американцы будут держать свои сбережения в английских фунтах, а ипотечные кредиты начнут брать в йенах? Но именно это реализуется в России и прочих развивающихся странах.

Почему у России нет денег?

Россия – одна из богатейших стран в мире. Но либеральные экономисты говорят, что у нас нет денег. Сравните нас и Царскую Россию, у которой также не было денег, и она, как мы (тогда государство, сейчас – корпорации и банки) все время занимала за границей. А вот СССР, который имел свой печатный станок, сам кредитовал развивающиеся страны по ставке 2,5%!С начала 90-х Россия списала около 140 млрд долларов своих долгов, т.е. тех самых кредитов, которых выдавал в основном СССР. А мы сидим на долларовой игле. Просто смешно.

Когда нет денег, то проблема – в денежных властях и в ущербных правилах эмиссии рубля. Типичный пример неверной эмиссии денег – покрытие их каким-либо активом (золотом, валютой) для обеспечения "ценности" денег. Объем эмиссии ограничивается только возможностями экономики.

В "золотой ловушке" находилась и Царская Россия, взявшая для обеспечения золотого стандарта огромные займы в валюте - проценты высасывали все соки из страны. Организовал это "лучший министр финансов" Сергей Юльевич Витте. Для погашения долгов вывозили все: "Не доедим, но вывезем". Весь запас золота концентрировался у мировой финансовой мафии, и это было редкостью. Нужны деньги: идите на поклон, платите проценты!

Сейчас ситуация схожая - нас поработили через доллар и систему свободной конвертации рубля. Как видно из следующего рисунка (Динамика М2, ЗВР), успех роста 2000-х сопровождался непрерывным и пропорциональным ростом ЗВР и денежной массы, благодаря росту цен на сырье - надуванию пузырей в США и буму в Китае. В 2003-08 гг. М2 росла в среднем на 50% в год (!). После кризиса 2008 г. из-за огромного оттока капитала ЗВР сократились, и начиная с осени 2011 г., они непрерывно снижаются (с начала 2016 имеется рост). С 2009 г. объем денег "оторвался" от стоимости ЗВР – покрытие рублей падает. Нам не хватает потока долларов, чтобы нарастить денежную массу. В результате с 2011 г. экономика почти не растет: средний рост М2 в 2011-2015 гг. составил около 13%, т.е. на уровне инфляции.

Почему это случилось? Следующий рисунок (Динамика ЗВР и внешнего долга) показывает, что наша элиты и иностранцы так доят Россию, что долларовых излишков у нас не остается. Рост внешнего долга с привел к "проеданию" ЗВР – с 2011 г. он больше их объема. Ежегодный вывоз капитала в объеме около 80 $ млрд. связан с выплатами по внешнему долгу – 515 млрд.долл. (1.01.2016) г. и вывозом прибылей иностранцами, владеющими около 40 % активов промышленности. Этому же способствует ухудшение ситуации на мировых сырьевых рынках. Падение цен на нефть ведет к катастрофе, экономика в рецессии. В 2015 г. ЗВР упали с 385.4 до 368.4 $ млрд., денежная масса (М2) выросла на 11.5 % при инфляции 12.91%, т.е. реально упала на 1.4 % (!). Зампред ЦБ Юдаева называет этот процесс не кризисом, а "новой реальностью".

Приток валюты ограничен, поэтому рублевая ликвидность всячески ограничивается - процентные ставки очень высоки. Многим сырьевым компаниям и банкам поэтому выгоднее занимать на Западе - по более низким ставкам. И мы платим проценты по внешним долгам хозяевам ФРС, тем же кланам.

Поэтому единственный способ увеличить рублевую массу – увеличивать экспорт или привлекать иностранные инвестиции. Вся реальная активность руководства РФ пока стоит на этих двух китах.

Чтобы эмитировать рубли, нам нужно поставить за границу миллионы тонн реального сырья, а США или СССР просто нажимали кнопку "печать". Король не нуждается в кредите, он его создает. Но уже в средние века были попытки отдать денежное дело в руки частных банков, что ставило государство на колени перед финансовой мафией.

Внутренние и внешние деньги. "Золото – долларовый империализм"

Исторически было два вида денег – внутренние (бумажные, медные, серебрянные) и мировые – золото или общемировая валюта. Мировые деньги определяют цену товаров на внешних рынках и обслуживают внешнеторговые операции. Внутренние деньги дешевле и доступнее мировых и определяют цену товара на внутреннем рынке.

Худшее изобретение Вашингтонского консенсуса (до этого Бреттон-Вудские соглашения, а ранее – золотой стандарт) состоит в том, что "независимые" ЦБ стран с полной конвертируемостью валюты приравнивают внутренние деньги к мировым, делая их производными от доллара (золота). На этой основе работает вся мировая система финансов и торговли, которая подчиняет весь мир хозяевам мирового печатного станка США. Америка использует свою валюту в качестве мировой, так как это дает ей колоссальные преимущества.

Авторы, которые призывают возродить золотой стандарт, не понимают, что хотят. Чтобы покрыть свою денежную массу, России нужно иметь золота около 9 707 тонн (в наличии – 1 447 тонн), при том, что даже у США только 8 133.

По проекту Дж. М. Кейнса для конференции Бреттон-Вудса (июль 1944 г.), доллар не был резервной валютой. Когда Иосиф Сталин отказался ратифицировать соглашение, США и Лондон объявили ему холодную войну. Один из творцов евро, экономист Эрик Райнерт также считает, что единая мировая валюта не должна быть валютой конкретной страны. Через создание Банка БРИКС нам пытаются навязать юань. Интерес КНР понятен. Но зачем нам это? Менять "долларовый империализм" на "китайский"? Все пытаются обмануть друг друга. Чтобы потом гнать в КНР нефть, зерно и лес в обмен на китайские бумажки?

Правило N1 для руководителей государства: избегайте всего, что связано с деньгами чужих государств, их нельзя произвести, можно только "отработать".

Внутренний рубль не должен быть конвертируемым - это расчетная мера для внутренних расчетов. Между внутренними и внешними расчетами нужен крепкий шлюз. Для внешних расчетов можно использовать "внешний рубль" (в СССР – инвалютный рубль), а не доллары.

Огромные финансовые потоки обмена рублей на доллар делают нашу финансовую систему принципиально неустойчивой. Из-за полной либерализации рынков шлюза нет, идут откаты и распил бюджета; прибыль, укрытая от налогов, а также легальные прибыли конвертируются в доллары и уходят за границу. Аналогичен эффект от спекуляцией, когда банки берут в ЦБ рубли под 12-13 %, покупают валюту и наваривают на колебаниях курса 100-1000 % годовых.

Как случилась Великая Депрессия и почему ЦБ толкает нас к кризису?

Многие в свое время ломали голову, как ФРС привел США к Великой Депрессии? А почему ЦБ делает то же самое, точно повторяя ошибки ФРС? Милтон Фридмен, "отец теории монетаризма" и неолиберализма: "Великая Депрессия, просчет Правительства, монетарной политики, это неспособность Федеральной резервной системы выполнить ту работу, ради которой она была создана. Несмотря на то, что внутри самой системы многие прекрасно знали, что нужно делать … Люди из Федерального резервного Банка Нью-Йорка и других Банков постоянно умоляли Совет управляющих ФРС вмешаться и сделать, что нужно. В конгрессе постоянно кто-то настаивал на смене курса ФРС. Сторонние комментаторы также указывали, что политика ограничений, которой придерживался ФРС, губительно влияет на американскую экономику…".

Замените "ФРС" на "ЦБ" и цитируйте. Мировая финансовая мафия работает безотказно. Нас хотят обанкротить, как в 90-е, а оставшиеся активы скупить, в том числе за счет нового римейка приватизации.

Бен Бернанке, экс-председатель ФРС: "Золотой стандарт был одной из главных причин того, что Депрессия была так глубока и длинна… Причина – поскольку все деньги должны быть обеспечены золотом, то центробанки просто не успевают добыть нужное количество золота, если экономика начинает расти. Результат – падение цен, спад экономики". Итак, причины схожие – тогда привязка к золоту, сейчас – к доллару.

ЦБ может дать эмиссию, но рост курса свыше 100 в либеральной модели без ограничений на конвертацию поставит жирную точку на импорте и сырьевой модели, ведя нас к ситуации осени 1998 г. Как и тогда, придется жить своей экономикой. При этом за счет роста импорта инфляция так же "скакнет". ЦБ, несмотря на бюджетную катастрофу, стремится при любой возможности укрепить рубль для облегчения импорта зарубежными "коллегами". Сейчас в импорте часто идет замена одной страны на другую. И ТВ показывает это как достижение!

У России нет другого пути, кроме проведения новой индустриализации и импортозамещения. Только собственное производство, которое создает прибавочную стоимость, может обеспечить нас нормальными рабочими местами и заработной платой: в поставляемом за бугор сырье ее нет. Чтобы быть покупателем, надо стать производителем.

Сколько денег нужно экономике?

Рубль – простая расчетная единица (вспомним у.е.), принятый всеми кусок бумаги или запись на финансовых счетах. А система цен - сколько кг колбасы стоит больше кг хлеба – отражает меру вложенного в товар времени и его доступности.

Представим экономику как гигантский склад материалов и сборочные линии, где производятся товары. Пусть все деньги были уничтожены: новая власть хочет изменить их дизайн. Сколько нужно денег? Рецепт один – пустить печатный станок.

Когда денег мало, товары залеживаются, а часть конвейеров стоят. Это картина соответствует России, имеющий пустые регионы – "мерзость запустения". В стране нет денег, чтобы запустить предпринимательскую деятельность. Земля пустеет, народ спивается. Монетизация экономики (отношение денежной массы М2 к ВВП) у нас около 45%, т.е. в два раза меньше развитых экономик (90-100%). Что касается монетизации худших регионов, то она вообще мизерная.

Вот таким достаточно несложным способом внешняя финансовая политика привязки рубля к доллару служит инструментом умышленного вымирания России. Как должны чувствовать себя руководители наших "ведомств", понимая что их деятельность приносит страдания десяткам миллионов людей? Понимают ли они это вообще? Где любовь к своему народу? Есть ли у них чувство ответственности? Как писал наш великий писатель Валентин Распутин: "Государство, сознательно убивающее самое себя, — такого в мире еще не бывало".

По мере роста объема напечатанных денег цены будут расти, но незначительно. Это признак жизни, нормальный рост экономики часто сопровождает мягкая инфляция. Как говорил экс-председатель ФРС Бен Бернанке: "… инфляции бояться, как это делает МВФ, не надо. Это цена, которая платится за экономический рост. Важно только, чтобы инфляция была стабильной и чтобы рост обгонял инфляцию". Вспомним успешные 2000-е: тогда так и было.

Будем измерять объем созданных денег долей объема стоимости экономических ресурсов. Пусть это будет последовательно 15, 45, 100% - это и есть монетизация экономики (отношение денежной массы М2 к ВВП). 15% - это уровень монетизации в РФ 90-е - в стране не было денег – ее банкротили и скупали. 45% у нас сейчас. 100% и выше - нормальные развитые экономики. В СССР монетизация составляла около 90%. Чем ниже уровень монетизации, тем выше ставки и более дорогие деньги. И когда объем денег станет равен 100% объему ресурсов, рост цен стабилизуется. Если денег станет больше, чем наличных ресурсов, только в этом случае начнется монетарная инфляция, которой пугают нас либералы. Тогда соотношение цен будет постоянным, но все цены будут вместе синхронно расти.

Вспомним гениального Дж. М. Кейнса: "Пока имеется неполная занятость факторов производства, степень их использования будет изменяться в той же пропорции, что и количество денег; если же налицо полная их занятость, то цены будут изменяться в той же пропорции, что и количество денег". Наш выдающийся дореволюционный экономист Сергей Шарапов, на чьей теории была построена денежная система СССР, за несколько десятилетий до Дж. М. Кейнса утверждал: "Увеличение числа знаков необходимо и полезно до тех пор, пока новые, добавочно выпускаемые их количества вызывают новый, не производившийся дотоле труд или возвышают производительность и результаты труда прежнего…".

Наша монетизация в 45% позволяет нарастить в течение нескольких лет объем денежной массы примерно в два раза. Такую же рекомендацию давал Шарапов для Царской России.

За время правления Екатерины II эмиссия бумажных денег привела к росту денежной массы в ассигнациях почти в 60 раз с 2,6 млн руб. до 157,7 млн руб., при этом их рыночный курс в серебряной монете снизился лишь в 1,25 раза (!!!). В то время не было большого спроса на мировые деньги. Во время Крымской Войны за период 1853-1857 гг. объем кредитных билетов в России вырос с 311 до 755 млн руб, т.е. на 142%, рост цен по стране был неравномерным, однако в Санкт-Петербурге за период 1852-1860 гг. он составил около 33%, при том, что в 1858-1859 гг. из обращения было изъято 90,7 млн руб. Обратимся к более свежим примерам. И ФРС, и ЕЦБ значительно увеличили денежную массу, чтобы избежать дефляции, но разогнать инфляцию никак не могут.

Почему в России высокие ставки?

Как считал Кейнс (и Эрик Райнерт), чем больше процентная ставка (чем меньше денег), тем уже экономический горизонт – все планы короткие, и заниматься низкорентабельными, но важными инфраструктурными и производственными проектами никто не будет. Решение ЦБ о повышении ставки отбросило нас на 10 лет назад. Представьте, что можно сделать на деньги, которые стоят безумные (!) 25% в год. Это нынешняя Россия, где возможна только торговля, недвижимость и спекуляции.

Многие задают Банку России простой вопрос: почему у нас нет низких ставок, как в США? Этот же вопрос был задан и президенту. Вот его ответ: "Я поддерживаю политику ЦБ…При всем желании понизить ставку, этого нельзя делать административным путем. Я часто слышу, что где-то за бугром более низкие ставки… Но там другие проблемы. У нас опасность инфляции, а у них… дефляции… Чтобы понизить ставку, нужно не цыкать на ЦБ, а помогать подавлять инфляцию и снижать риски… тогда естественным образом будет снижаться ставка рефинансирования ЦБ".

Пусть мы опустим инфляцию и ставку рафинирования до 8% (что уже было) и даже ниже, но при низких ставках спекулянты начнут атаку на рубль, и Банк России снова ее поднимет до "спасительных" 17 %. Поэтому в нынешней финансовой системе мы будем постоянно болтаться в коридоре ставок ЦБ 8-17%, по кредитам 15-25%. Ответ: ставки по рублю высоки, потому что рубль привязан к доллару, доллар эмитируют США и он всегда будет редок. Хотя это очевидно с точки зрения азов денежной теории, но замалчивается в либеральной прессе и экономической литературе.

"Секреты" финансовой системы СССР

Нелепо говорить, что якобы не существует успешных примеров антиподов Вашингтонскому консенсусу - их достаточно много: сами США, Япония, Китай и СССР. В настоящее время вышли интересные работы Курмана Ахметова, Валентина Касатонова и Алексея Кунгурова, которые осмысливают преимущества финсистемы СССР. О эмиссии писал также Анатолий Отырба.

Примером должна служить денежная система СССР, позволявшая эмитировать рубль в необходимом объеме без привязки к ЗВР. Но рубль был обеспечен в этом отношении. В ней было два жестко разделенных контура - внутренних и внешних расчетов. Внутренний делился еще на два – наличных и безналичных расчетов. Безналичные средства нельзя было ни обналичить, ни сконвертировать, ни перевести за рубеж из-за "железного занавеса". Там была 100% устойчивость. Не было фирм-"ромашек", воровство было просто невозможно.

В СССР в не было безумной и бездарной финансовой системы, свободного хождения валют и золота, финансовых рынков, практически не было прибыли, обогащения и богатства; был жесточайший контроль и распределительные отношения. Все его ресурсы принадлежали не олигархату, а Правительству.

СССР, имевший свой печатный станок, мог позволить себе любой бюджет, исходя из реальных ресурсов экономики – поэтому в стране была 100% занятость. В СССР никогда не было и не могло быть финансовых кризисов (мы из них не вылезаем), спекуляций (кроме редких товаров), он был твердо второй экономикой мира и держал в своих руках полмира. С нами были вынуждены считаться даже США.

Что касается капитализма, то как верно подметил Курман Ахметов, все затраты производителей там оплачивает потребитель. Если производитель нищий, он ничего не оплатит. Так было в Царской России, где потребление населения, особенно в деревне, было мизерным из-за отсутствия денег. Наши денежные власти полагают, что тарифы на электроэнергию и перевозки по железной дороги должны быть достаточными, чтобы обеспечить инвестиции и обновление их фондов. На практике – рента собирается, а инвестиции невелики.

При социализме деньги для инвестиций почти бесплатны, их оплачивают не потребители, а общество в целом. Средняя процентная ставка по всем ссудам Госбанка СССР в 1975 - 2,22%. Если бы Царская Россия копила капитал на индустриализацию за счет прибылей, это заняло бы много десятков лет. В СССР индустриализацию провели за счет фиктивного оборотного капитала, согласно теории Шарапова (см."Бумажный рубль"). Это гениальное изобретение, которое давало СССР колоссальные экономические преимущества. В итоге эмиссия фактически оплачивала безналичный оборот – перемещение товаров работ и инвестиций между предприятиями. Деньги, которые были в себестоимости работ - заработная плата, - частично выходили на потребительский рынок, ими фактически оплачивалось содержание рабочей силы. Цены, устанавливаемые плановыми органами, уравновешивали баланс наличных ресурсов, которые могла произвести экономика, и спрос со стороны работающих. Жили небогато, но никто не голодал. Процентная система при капитализме нужна для сбора ренты новых феодалов – владельцев денег и недвижимости, издержки на проценты и аренда переносятся на стоимость продукции, и ее оплачивают все.

Россия разбита на две зоны – экспортно-долларовую и депрессивную рублевую. Рубли в избытке оказываются только в экспортных отраслях (регионах) и их обслуге, а также в Москве и Питере в силу их привилегированного положения. Остальное население обречено на простое выживание в никому не нужных депрессивных регионах. У вас открыли нефть и газ – тогда мы едем к вам! Нет? – ну тогда разваливайтесь дальше.

Эльвира Набиуллина прекрасно понимает, почему ЦБ не может эмитировать рубль и почему это мог делать СССР: "В текущих условиях целевая кредитная эмиссия без роста инфляции нереальна… Наверное, это возможно в той системе, когда у нас не будет коммерческих банков, а Центральный банк будет напрямую кредитовать предприятия, как это было в советские времена".

Как запустить свой печатный станок?

Принимая участие в съезде Торгово-промышленной палаты РФ, Владимир Путин рассмотрел предложение участников о поддержке промышленности за счет эмиссии: "Это… нужный инструмент поддержки промышленности… Центральный банк должен напечатать деньги, по сути". Он добавил, что в дискуссии по поводу эмиссии участвуют главы МЭР и Минфина Алексей Улюкаев и Антон Силуанов. Решение вопроса в "нужных руках". Далее президент добавил: "Некоторые коллеги считают, что инфляционного давления не произойдет. А некоторые, что инфляция будет высокой. Здесь надо быть очень осторожным, и Центральный банк проявляет большую осторожность. Он и так помогает Правительству и экономику поддерживает".

Затем премьер Дмитрий Медведев дал поручение о проработке программы Столыпинского клуба "Экономика роста", которая также предусматривает эмиссию. А вот результат. Отчитываясь перед Думой 19 апреля, премьер заявил: "Ни включать печатный станок, ни вводить жесткое регулирование экономики Правительство России не будет". Он четко перечислил все то, что нужно для финансовой самостоятельности России и что этих мер не будет. Выступая на экономическом форуме в Питере, Владимир Путин обозначил задачу обеспечения роста в 3,5 % (ранее было 5%). Полезность таргетирования (управления) инфляцией многократно меньше стимулирования роста. Нормальная стратегия для ЦБ – управление ростом через таргетирование денежной массы. Согласно "замалчиваемому" денежному правилу отца монетаризма Фридмена (рост М2=инфляция+рост экономики), для выполнения указаний президента годовой рост М2 при текущем уровне инфляции должен быть около 20%. "Новая реальность" – это системный кризис финансовой системы, не позволяющий наращивать денежное предложение темпами, обеспечивающими нормальный рост экономики. Как написал академик, советник президента Сергей Глазьев: "В созданной Банком России "новой реальности" выживают только спекулянты, а производство умирает. Это путь к экономической катастрофе". Комментарий пресс-секретаря президента Дмитрия Пескова: "Данное заявление является личной точкой зрения Глазьева и никоим образом не отражает позицию Администрации президента РФ".

Что мешает нарастить денежную массу в системе currencyboard? Во-первых, если мы хотим сохранить тот же курс доллара - нужен рост ЗВР, пропорциональный росту рублевой массы. Невозможно из-за низких цен на сырье. Второе, пропорционально девальвировать рубль при том же объеме ЗВР. Невозможно из-за краха импорта. Третий вариант - уменьшить уровень покрытия. Может сработать только при небольшой эмиссии. Наконец, четвертое, самое очевидное и простое - чтобы не было скачка курса - ввести ограничения по конвертируемость, валютный контроль. Но это противоречит интересам элит и Запада.

"Новая реальность" связана с паразитическими интересами крупного сырьевого бизнеса и госкомпаний, крупных международных спекулянтов и банков, ТНК, которым нужно свободное движение капитала и полная конвертация рубля, а также чиновников, практикующих "кормление". Либо смена финансовой модели, либо крах.

Правительство РФ, представляющее интересы указанных слоев, может пойти на этот шаг только (!) в случае катастрофы. Чтобы выйти из этого рабства, России нужно сделать вызов всей мировой финансовой системе Центробанков. Любая страна, которая отказывается от доллара, или государственный деятель, который призывает к этому, становится врагом N1 США. Как сказал Барак Обама, "за попытку возродить славу советской империи будет уничтожаться экономика РФ".

Обеспечить целевое кредитование по низким ставкам, как предлагает академик Глазьев, в такой системе крайне сложно. Даже если будет выдан целевой кредит на строительство завода, деньги уйдут контрагентам и далее их контроль будет затруднен. Рубли, необеспеченные валютой, все равно окажутся на валютном рынке, и курс уйдет за 100, а вместе с ним и инфляция вернется на уровень 15-20%. Решение: введение валютного контроля, ограничений на конвертируемость рубля и жесткой финансовой дисциплины. Если есть политическая воля, проблему можно решить. Тогда эмиссия и возможна, а рост курса не будет критичным.

Представители Банка России говорят об этом, но они не предлагают никаких альтернатив. Первый зампредседателя ЦБ Тулин накануне своего назначения в 2014 г. писал: "Для перенастройки кредитно-банковской системы под цели экономического развития необходимы меры намного более продуманные и радикальные…речь должна идти о смене финансовой парадигмы, финансово-экономической модели". К сожалению, не все эксперты, предлагающие новую финансовую модель, понимают это.

Как заявил и.о. главы департамента ЦБ Полонский: "Включение станка возможно лишь в условиях плановой экономики и "железного занавеса", закрывающего доступ россиянам к иностранной валюте, а в конечном итоге – технологиям". Ограничение конвертируемости доллара никак не закроет канала закупки технологического импорта: но нужно будет пройти валютный контроль. При этом он признал, что эмиссия вне дедолларизации невозможна. Необходимо "прикрыть" все конторы и банки, осуществляющие транзитные операции, резко снизить объем открытых валютных позиций банков и ужесточить методику их расчета, ввести как минимум 50% обязательную продажу валюты. Чтобы предотвратить отмывание денег, все контрагенты по расчетам с бюджетом до конечной стадии должны пройти четкую процедуру лицензирования. Расчеты за экспорт перевести только в рубли, при этом рубли будут покупаться нерезидентами за валюту, а объем ЗВР будет расти.

Граждане должны иметь право покупать валюту только для туристических целей, компании – только для внешнеторговой деятельности, банки – только для обслуживания клиентов. Кредитные и депозитные операции вне указанных целей должны быть запрещены. Брать ипотеку в валюте недопустимо. Должны быть введены ограничения на привлечение внешних валютный займов.

Рецепты Франклина Рузвельта для России

Как решил по сути аналогичную проблему Рузвельт? Он отказался от золотого стандарта, запретив населению и компаниям покупать золото, а также запретил вывоз золота за границу, поскольку это приводило к дефициту долларов и оттоку капитала. 5 апреля 1933 г. Указом № 6102 было проведено принудительное изъятие у населения и организаций золота в слитках и монетах, а также сертификатах. Все держатели золота были обязаны до 1 мая 1933 г. обменять его на бумажные деньги по цене $20,66 за тройскую унцию.

Вячеслав Михайлович Молотов, министр иностранных дел, нарком СССР, Франклин Делано Рузвельт, американский президент, США, встреча, переговоры, ленд лиз, второй фронт, Вторая мировая война

Фото: blogspot.com

Это отличный пример для нас. Избавиться от доллара предлагает и Пол Крейг Робертс.

Учитывая, что фактически роль золота у нас исполняет доллар, меры Рузвельта в нашей экономике выглядели бы так: принудительная скупка доллара, ограничение его хождения, ограничения экспорта капитала за границу. Если перевести эти средства в рубли, денежная масса вырастет на 50-60%, а монетизация экономики увеличится с 44% до 70%. Далее необходимо провести добровольно-принудительную деоффшоризацию экономики и вернуть юрисдикцию российских компаний и их контракты в правовую зону РФ. И наконец, третий шаг – провести национализацию всех крупных сырьевых компаний и монополий. Нахождение их в частных руках не имеет никакого экономического смысла.

Совбез России предложил ограничить использование иностранной валюты на территории РФ при расширении использования рубля в международных расчетах. Реакция Банка России была моментальной: "Банк России также исходит из нецелесообразности принятия подобных ограничительных мер". Удивительная реакция для национального Банка, который должен быть горой за свой рубль.

Следующей целью Рузвельта было создание альтернативного канала финансирования экономики в обход ФРС. Для этого им была реанимирована идея Корпорации финансирования реконструкции, которая была предложена его предшественником, "неудачником" Гувером. При Гувере этот институт работал, в основном, на поддержку банков (как у нас сейчас), в результате "деньги уходили в песок". По замыслу Рузвельта, RFC должна стать институтом первичного кредитования, который нормализовал бы ситуацию в экономике. Собственником корпорации было на 100% правительство США. Тогда как ФРС - частно-банковская организация, присвоившая себе право Правительства США эмитировать доллар. Используя RFC, Рузвельт смог обойти британско-европейскую систему центрального банка, которая доминировала в США с 1900 г.: "Рузвельт положил в основу RFC принцип образованного Александром Гамильтоном Первого национального банка (1791-1811 гг.), выдавая множество дешевых целевых кредитов на развитие инфраструктуры, станочного производства, обрабатывающей промышленности и сельского хозяйства. В 1933-1945 гг. RFC выдала кредиты на сумму 33 млрд долларов (в сегодняшних ценах — более 1,2 трлн долларов), что сделало ее крупнейшей кредитной организацией в США и в мире". Рузвельт умел подбирать честных людей, эффективность использования средств и проектов, изменивших лицо США, была крайне высока.

Как поднять уровень монетизации экономики? Сейчас много экспертов призывают повысить уровень монетизации экономики. Но нельзя повысить уровень монетизации, не изменив инвестиционного климата в стране. По мнению Набиуллиной: "Для того, чтобы снижались кредитные ставки в экономике, недостаточно снижения нами ключевой ставки. Важно и создание условий для развития экономики, если мы просто будем накачивать экономику дешевыми деньгами, это приведет к резкому росту инфляции, оттоку капитала, долларизации.Монетизация экономики должна расти вместе с экономическим ростом".

Фактически Банк России честно признается в "ограниченности своих возможностей". Но вместе с тем, сказанное частично верно. Рост денежной массы создается по двум каналам — за счет роста предложения денег со стороны Банка России и мультипликации денежной массы за счет роста кредитования. У нас плохой инвестиционный климат, роста кредитования не будет, денежный мультипликатор низкий (у нас 3,5, в Европе до кризиса - 7, в КНР еще больше).

Но если ЦБ неспособен нарастить первичный объем денежного предложения и снизить ставки, роста также не будет - это важнейший компонент инвестиционного климата. Нельзя напечатать деньги просто так – их объем наращивается за счет инвестиционного кредитования. Поэтому в этом случае большой инфляции быть не может.

Чтобы завести экономику, издержки на ведение бизнеса нужно кардинально снижать, при усмирении аппетитов элит и росте уровня экономической свобод. Нужно срочно расчистить экономическое поле от множества паразитов, только берущих и ничего не дающих стране.

Решение всегда есть!

Либеральная модель приводит к тому, что промышленный и экономический рост невозможен, система в залоге у спекулянтов и иностранного капитала. Налицо новая "холодная война". Зачем мы продолжаем кредитовать своего противника, покупая его дензнаки и активы?

Несмотря на санкции, в 2015 г. Россия увеличила объем вложений в облигации США на 17,8% или $14,7 млрд — до 96,9 млрд долларов. По данным BCG, в 2014 г. общий объем выведенных средств из РФ в оффшоры вырос на 25% и достиг 2 трлн долларов (!). И это в год начала конфликта и введения санкций! Согласно обзору, общий объем российских ресурсов в оффшорах - около 5 трлн долларов, 1 трлн долларов - на депозитах и 4 трлн долларов - ценные бумаги, недвижимость и другие активы. Для сравнения: общий объем инвестиций для модернизации РФ - $2,5 трлн. Наша экономика, как и политика - как двуликий Янус - здесь кризис, а "за бугром" все замечательно. Наши элиты инвестируют за рубеж, но не вкладывают в Россию. Когда на кону такие деньги, сбережения элит выводятся на "настоящую родину", какая может быть речь о развитии и наведении порядка? Доллар – инструмент воровства, подчинения США – и пока он имеет свободное хождение, а элиты имеют заграничную прописку, Россия с колен не встанет.

Не сломав либеральную систему, экономический рост обеспечить не получится. В случае тупика Дж. М. Кейнс рекомендовал брать "фабрику денег" под госконтроль. У нас есть предложения академика Глазьева, программа "Экономика роста" Столыпинского клуба (Деловая Россия), программа Сулакшина, предложения Бабкина.

Чтобы не повторить участь СССР и Царской России, нам нужно срочно менять экономическую модель, беря из нее все лучшее, что было в этих обеих системах.

Источник: http://www.nakanune.ru/articles/111707/

|

|